半年1000亿安踏李宁们卖疯了

金年会性价比的风还没吹到体育用品行业。今年上半年,越来越注重休闲舒适的中国人,首次在运动鞋服上花了超1000亿元。这些钱绝大部分被四家本土企业拿走了,上半年一共卖了600多亿元。其中,安踏是绝对的老大,一家就占了337亿元。

今年上半年,“9块9”的风非但没停,还越刮越猛,茶饮、快餐界不少玩家都卷入其中。没办法,要想让消费者心甘情愿地掏钱,就得放下身段,死卷供应链,卖极具性价比的产品。

但体育用品行业却是一个例外。几乎不打折的“中产新贵”昂跑,业绩、股价屡创新高;动辄上千元的始祖鸟,店内人声鼎沸。走大众路线的安踏、李宁们,业绩也是一个比一个好看,仿佛在消费圈走出了独立行情。

就连安踏掌舵人丁世忠都坦言,过去几年,不少行业属于存量竞争,体育用品算是一个例外,“属于增长相对比较稳健的行业”。

倘若翻开财报,外界能更加清晰地感知到,消费者有多热衷于购买运动鞋、运动服,尤其今年还是体育大年,巴黎奥运会又添了一把火。

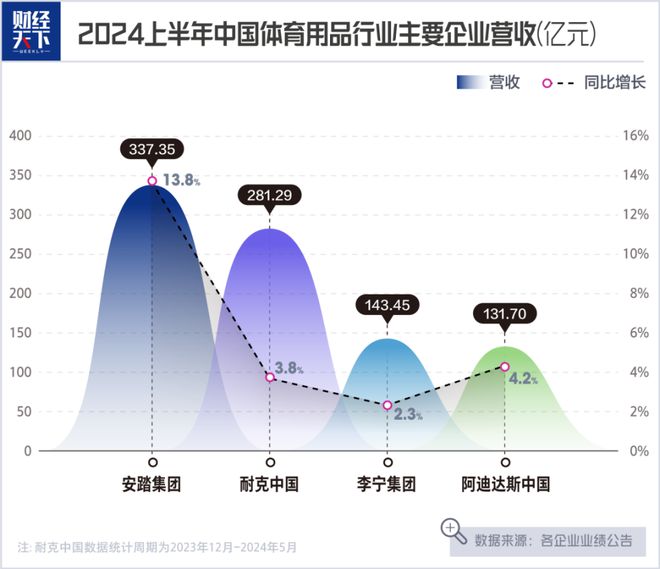

8月底,港股上市公司安踏体育交出了2024年上半年的成绩单:营收同比增长13.8%至337.35亿元,相当于过去这半年,安踏集团靠旗下众多品牌——安踏、FILA、迪桑特、可隆等,比上年同期多卖了40.9亿元。

作为对比,主动降价获客的代表——奈雪的茶、呷哺呷哺、九毛九,上半年的营收都不超过40亿元。反倒是安踏,没怎么过度内卷,站着就把钱给挣了。

半年卖337.35亿元究竟是什么概念?对安踏集团自身来说,这是它首次在上半年将营收做到超300亿元,半年所卖的钱,几乎相当于2019年全年的体量。而放在整个行业来看,这个营收也是遥遥领先的存在,安踏也能继续稳坐中国体育用品行业老大的宝座。

安踏集团营收超越耐克中国,在中国市场拿下第一的位次,是2022年上半年的事,算下来,其已经连续当了三年行业老大。而2024年上半年,安踏集团与耐克中国之间的营收差距,从上年同期的21.58亿元进一步扩大至56.06亿元。

“2024年上半年,安踏集团营收体量相当于1.2个耐克中国、2.4个李宁集团、2.6个阿迪中国。”安踏方面对上半年取得的成绩很是满意。不过,安踏没刻意强调的是,尽管同行们体量不如它,但也都卖出了比以往更多的钱。

《财经天下》梳理财报发现,2024年上半年,港股上市的其他三家本土体育用品企业——李宁、特步国际、361度,营收都有所增长,增幅分别为2.33%、10.44%和19.25%,分别为143.45亿元、72.03亿元和51.41亿元。

综合算下来,上半年,四大本土体育用品企业一共创收604.24亿元,较上年同期的544.98亿元,同比增加了10.87%,远高于同期社会消费品零售总额3.7%的同比增速。如果算上耐克中国、阿迪达斯中国,六家上半年总共创收1017.23亿元,较上年同期增加了7.08%。

比如安踏,上半年鞋类产品营收增幅达18.0%,占总营收的比例从上年同期的41.9%,增加至43.4%。李宁、特步、361度也是大体类似的故事。上半年,这三家的鞋类营收增幅分别为4.38%、14.3%和20.1%,均高于公司整体增速,且鞋类产品占总营收的比例有所增加。

此外,在渠道方面,四家也都不同程度受益于电商渠道增长。比如安踏,上半年电商渠道收入同比增长25.1%,占总收入的比例从30.8%提升至33.8%。李宁电商渠道收入同比增加11.37%,占总收入的比例从25.6%升至27.9%。

李宁算是尝到“卖鞋”甜头的典型。业绩会上,公司表示,上半年跑步品类流水增长25%,三大核心跑鞋系列半年销量突破500万元。同时,为了掘金女性消费市场,公司上半年还推出了第一款女性专属跑鞋“惊鸿”。

至于四家“线上发展势头不错”,则是品牌主动为之的结果。安踏高管就在业绩会上表示,过去半年,安踏加大了社交电商布局,还建立了抖音直播基地。361度则在财报里表示,公司在坚定推出线上专供品,通过大数据分析消费者偏好,然后精准开发相应产品。

当然,营收创新高只是体育用品企业业绩向好的一个侧面。另一个侧面是,大家也普遍更能挣钱了,少的赚了几个亿,多的有几十个亿。

具体来看,上半年,安踏、李宁、特步国际、361度的归母净利润分别为77.21亿元、19.52亿元、7.52亿元和7.90亿元,除了李宁有轻微下滑外,其余三家的净利润增速均为双位数。

对于这一问题,有人试图用一个具体场景来回答:如果要买休闲鞋服,大家一般直接搜品类,比如“牛仔裤”“羽绒服”;但如果要买运动鞋、运动服,大多数人会直接找品牌,比如“安踏”“李宁”。

换句话说,运动鞋、运动服更多是“人找品牌”。品牌方要赚钱,首先得成为消费者“轻易能想到的品牌”,然后用产品、服务等诸多因素,让用户产生复购,甚至愿意支付溢价。与此同时,最好能靠品牌力砍掉中间环节,把原本让中间商赚走的差价,揣进自己的口袋。

2024年恰逢体育大年,各大品牌的营销力度都不小。上半年,安踏、李宁、特步、361度的广告及宣传开支在营收中的占比分别为7.5%、8.7%、13.3%和10.5%。动辄十亿元起步的宣传费用,给品牌带来了极大的曝光度,无疑也拉近了消费者和品牌的距离。

与此同时,各家在研发上也下了不少功夫。比如安踏,上半年研发投入同比增长35.7%,达到9.19亿元。同期李宁的研发费用也有所增加,同比提升7.2%至3.16亿元。

双管齐下,在消费者端,大家支付溢价的意愿也更强烈了。安踏就在财报里提到,无论是安踏主品牌还是FILA,毛利率提升都和鞋类产品有一定关系。361度也大体类似,财报数据显示,尽管361度在对鞋类产品提价,但销量仍然同比增长了19.6%。

可见,只要体育用品企业有品牌、有技术,消费者是愿意多花钱的。而在运动鞋服领域,品牌壁垒、研发能力又是长期积淀的结果,所谓强者恒强。

此外,想要落入自己口袋的钱更多,相对应的,就得尽量让“中间商少赚差价”。在这一方面,安踏是行家里手,杀手锏即渠道改革。

2020年,随着线家,既有模式无法再带来更多收益,安踏便开始进行DTC(直面消费者)改革,简单理解起来就是“减少中间商”。比如一件成本50元、吊牌价100元的T恤,分销模式下,安踏以85元卖给分销商,然后分销商以100元卖给消费者,安踏的收入只有85元;而DTC模式下,安踏直接100元卖给消费者,实际收入100元。

反映在财务数据上,2024年上半年,安踏毛利率进一步从63.3%提升至64.1%。究其原因,一部分是因为DTC转型。“截至2024年6月30日,安踏集团DTC占比超过80%。在年营收50亿美元以上的全球体育用品企业中,安踏集团零售渠道DTC及直营占比最高。”安踏表示。

作为对比,从各品牌最新披露的数据来看,lululemon、阿迪达斯、李宁、耐克、昂跑最新披露的毛利率分别为57.7%、50.8%、50.4%、44.7%和59.9%,都不及安踏的64.1%。

再进一步延伸,也正是因为渠道改革,品牌方能更好地把控库存,也减少了自身和经销商打折促销的几率,从而维系品牌调性和挣钱能力。

从财报上来看,2024年上半年,安踏、李宁们的库销比(库存量与销售额的比率,用来检测库存量是否合理)均保持稳定或者有所下降,终端零售折扣有小幅改善,经营利润率也都相对稳定或者有所提升。

一通折腾下来,社交媒体上,“平替”“省钱”等流量密码地位无法动摇。靠性价比崛起的优衣库,如今被平替们抢走了市场,就连公司高层都无奈感慨,“中国消费者的心态变了,性价比消费在年轻一代中尤为明显”。

在品牌经营者眼里,主要是因为运动鞋服顺应了趋势。丁世忠就在业绩会上表示,随着人们生活习惯的改变,当运动成为生活方式的重要组成部分时,中国体育用品市场将持续向好。早年创立安踏时,丁世忠也是这么认为的。他甚至逐一对比中美两国的体育产业规模,畅想安踏的未来。

如今,消费者不光越来越重视健康,还自发形成了一股“运动休闲化”的风潮。中金公司就在研报里表示,随着居民对于穿着舒适的要求越来越高、职场对于正装要求趋于放松,叠加疫情后居家办公比率提升的催化,运动休闲品类的渗透率正在快速提升。

为了顺势,各品牌的产品、营销双管齐下,让自家产品既穿得进办公室,也配得了健身房,既承接住了这波风潮,也无形中做大了市场。

也有运动品牌资深从业者表示,省钱或许是大多数人选择运动品牌的一个重要原因。因为,运动鞋服的穿着场景更多,买上一件,运动、逛街、上班都能穿。

顺着这个逻辑,服装分析师马岗告诉《财经天下》,“运动品牌持续高涨,部分靠的就是抢夺休闲品类的市场。休闲品牌都是打价格战为主,科技含量不高,也没有营销上的概念优势,导致了休闲品类的用户转向运动品类。确切地说,当下是休闲品牌弱,运动品牌强”。

以鞋类产品为例。不久前,奥康、红蜻蜓等老牌鞋企先后披露半年报,营收、净利均出现不同程度下滑,奥康甚至由盈转亏。奥康在反思困境时表示,“随着运动休闲鞋在越来越多场景中的应用,对传统皮鞋品类造成了替代性影响”。为了改变困境,奥康主动朝商务休闲、时尚休闲方向转型,红蜻蜓则是盯上了轻户外赛道。

“运动鞋服行业的曝光度比其他领域高很多,尤其是对比休闲鞋服。”有行业分析师告诉《财经天下》,早年间休闲品牌没跟上上一轮商业地产的浪潮,也没踩准消费趋势变化,非但没跑出行业巨头,反而有些颓势,如今更是不敢再大手笔砸钱打广告,影响力和知名度均不及运动品牌。

值得注意的是,几大头部运动鞋服品牌市场表现不错,还与二八法则有关。中金公司在研报中指出,从行业集中度来看,2023年,中国运动鞋服赛道CR10(指市场的十大主要竞争者所占的市场份额)为77%,远高于美国的39%,以及西欧的45%。

安踏、李宁们业绩创新高,另一面则是小企业让出市场份额,处境越发艰难。上半年,贵人鸟就在经历破产重整、业务转型自救成效不大后,最终走向了退市。

未来可以预见的是,这种马太效应还会进一步加剧。有从业者就表示,运动鞋服品牌要做大,得砸钱搞营销、弄研发,投入往往是无比巨大的,也会在无形中把很多新人挡在门外。“最直观的例子是,随便看一个新消费榜单,食品、饮料、美妆领域都能涌现出不少新锐品牌,但在运动鞋服领域,这种情况很少见。”

2024-11-10 07:10:03

2024-11-10 07:10:03 浏览次数:

次

浏览次数:

次 返回列表

返回列表